選ばれる理由

- トップ

- >

- 税理士事務所の見つけ方

- >

- 選ばれる理由

高い専門性、

経験値でしっかり節税

土地評価に自信あり!

相続税申告作成作業において、「土地の評価」は特に重要な作業の一つです。担当する税理士によって、評価額に大きな違いが生じることも珍しくありません。

吉井財務研究所の相続担当税理士は、年間40件以上の相続税申告の中で、これまでたくさんの土地評価を行っており、最も節税できる相続税評価額で申告を行う自信があります。

税理士の中には、路線価に間口距離、奥行き距離、不整形地補正をして算出するだけと考えている人がいますが、それは教科書通りの評価額であって下限値とは全然違います。

吉井財務研究所の相続税担当税理士は、豊富な実例をもとに、土地の評価を最大限下げることができるように最大限の努力を行っております。

このことは、吉井財務研究所が行っている還付請求業務(他の税理士事務所が行った過去5年以内の申告についてチェック訂正)を行っていることからも他の事務所では気づけない減額ポイントを知っている証明でもあります。

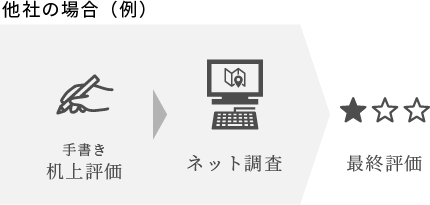

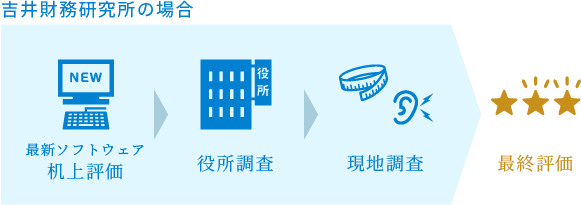

弊社の土地評価の流れは、1~4の通りです。

1.机上評価

登記簿謄本、公図、測量図、GISゼンリン地図、路線価図を元にスケールソフト、陰地名人などの最新ソフトウェアを使い、まず机上で評価を行います。

しかし旧来の会計事務所では、まだ紙媒体(公図や測量図)に直接三角スケールを使用して手書きで画地補正を行っていることが多いのが現状です。

上記の資料をもとに、土地の形状、概算の相続税評価額、付近の不動産相場や、周辺環境を確認し、把握します。

また、市区町村のホームページで容積率等の確認も行います。グーグルマップやストリートビューで、周辺の様子を観察したりもします。

2.役所調査

机上評価の後、役所に赴き、「調査」を行います。

これも重要なポイントです。

主に、容積率、建築制限、セットバックの確認や、境界、道路付などを確認します。

建築概要書や道路台帳などの資料を請求することもあります。

路線価が付いていても建築基準法上の道路ではないこともときどきあり、赤道、青道など都市計画等をきちんと確認して少しでも評価を下げられないか検討します。

ここも相続税申告をあまりやられてない税理士事務所は、この役所調査を省略しています。

というか役所調査をやる知識と経験がありません。

3.現地調査

まず、図面と比較し、間口や奥行きの「実測」を行います。

これをグーグルマップなどだけで評価している税理士事務所がありますが、図面上での距離と実測が異なることはよくあります。そのような場合には、現況の実測で、評価し申告を行う必要があります。

また周辺環境、土地の形状や状況により減額できる要因がないかどうかは現地に行かないと分かりません。

道路付が悪かったり、土地が平地でなかったり、周囲に不動産価値を下落させるような施設(騒音のする工場、墓地etc)があったり、高圧線が上空を通っていたりなど、一般的に不動産の価値を下落させる要因がある場合には、相続税評価においても考慮できる可能性があるのです。

その際にも最新鋭の機器(騒音計、傾斜度計など)を使用することにより正確に効率的に業務を行っています。

こうして現地調査しないと減額ポイントを見落としてしまいます。

4.最終評価

上記、1~3の結果を受けて、最終評価を行います。

また、場合によっては不動産鑑定士の時価鑑定を行うこともあります。

税務調査も安心

誰しも経験したことのない税務調査など受けたくありません。

まだ悲しみも癒えていないのに過去のことを根掘り葉掘り聞かれたくもありません。

吉井財務研究所はなるべく税務調査を受けないように、また受けたとしても安心できるようしっかりとサポートしていきます。

国税OBの税務調査を得意としている税理士が立会いしています。

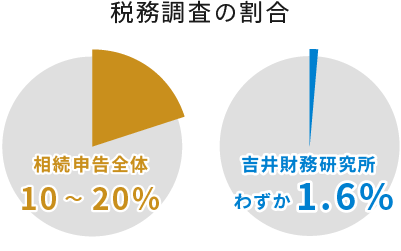

吉井財務研究所では、H30~R2までの3年間申告件数121件のうち税務調査件数2件であり、調査率1.6%です。

税務調査は、相続税申告全体の約10~20%に実施されます。そして、驚くべきことに調査が行われた中で約85%について申告漏れが指摘されています。

そして申告漏れによる税額は一件当たり平均700万円程度となっています。

税務調査により申告漏れがみつかる相続財産は、1番に現金・預貯金となっているのです。

調査で申告漏れを指摘されると本来納めるべき税金のほかに、最高で40%ものペナルティが追加で発生するので注意が必要です。

1.税務調査で指摘を受けないための書面添付制度

税務署が疑問に思う点、税務調査で聞いてみたいお金の流れなど察知して、事前にきちんと文章にて説明しておく書面添付制度があります。

これを出しておくと、机上で解決したり疑義があっても原則的に納税者に調査に行く前に税理士に「意見徴収」が行われたりすることになっています。

申告書に添付する資料の作成の工夫や税務署への説明書の添付等、できる限り税務調査の対象とならないようにしております。

吉井財務研究所は、必ず「書面添付」を行っています。

2.複数税理士による厳正なるチェック体制

注意しなければならないことは当初から申告しておけば払わなくてもよかった余分な税金です。申告漏れを指摘される主な内容は、預貯金の申告漏れです。

例えば、以下のようなものも相続財産として申告する必要があります。

1亡くなる直前に引き出した現金

2過去に相続人の口座に移動させた預金

3名義は違うけど、実質的に被相続人の財産であったもの

4生前、配偶者と財布が1つで、名義は違うけど実際はどちらの預金か分からなくなっている場合の配偶者の預金

上記のようなものがないかどうか、吉井財務研究所では通常、被相続人様の過去約6年分の通帳を拝見させていただき、預金の入出金を調査します。

なぜならば税務署が6年分チェックする(贈与税の時効が6年)からです。

税務署が見るものは吉井財務研究所でも確認して対抗手段を準備しておかなければなりません。

そして、調査の結果、相続財産として計上すべきものは計上し、また計上しなくてもよい多額の入出金については予め税務署に対して内容を示すことにより、税務調査で指摘を受けないようにしています。

例えば、妻が無職で預金の減資は夫のみの場合では、配偶者名義の預金も相続財産として計上する必要がありますが、全額を計上する必要はありません。配偶者固有の財産部分については、相続財産として計上する必要がないからです。

根拠資料が乏しい場合には、そちらの算出は困難になりますが、それでも税務上問題のない範囲で出来る限り節税となるように吉井財務研究所では計算させていただいております。

相続税申告をあまりやられてない

税理士事務所に依頼すると

こんなリスクが…

預金移動調査を

実施しなかったために、

数年後に税務調査で指摘を受け

ペナルティを払うハメに

本来は計上しなくても

良かった名義預金を

保守的に計上することで

相続税を過大に納税

吉井財務研究所では

相続税専門の大手事務所にいた税理士と

経験豊富な国税OB税理士のペアでいろんな観点からチェックしています。

安心してお任せいただけます。

明朗会計、お値段以上の価値

よくあるのが税理士報酬50万円+相続税500万円=550万円の事案が、専門税理士がやると税理士報酬80万円+相続税300万円=380万円になったりもします。

しかし、これは、お客様の方では検証のしようがありません。

だからこそ報酬だけで税理士を選んではいけないのです。

また、弊社の報酬は業界水準では安い方だと認識していますが、激安ではありません。

ただし、ご依頼いただいたすべてのお客様に、高品質の相続税申告サービスを明朗会計でご提供させていただきます。

吉井財務研究所では相続税申告の作成費用(税理士報酬)を20万円(税込22万円)から承っております。

遺産総額に応じて、また不動産の数、非上場株式の数、相続人の数などを考慮しながら手間に応じて報酬基準を定めています。

よく「税理士報酬は大体遺産総額の1%ぐらいだから最終的にはまた提示しますよ」などアバウトな税理士もいるようですが、吉井財務研究所では契約後の報酬提示でお客様が不安にならないように事前に報酬額を提示し、なぜこの金額になるのかを丁寧にご説明致します。 一般に不明瞭と言われている税理士報酬の内容をお客様にご説明することで、安心してご依頼して頂けるよう努めます。

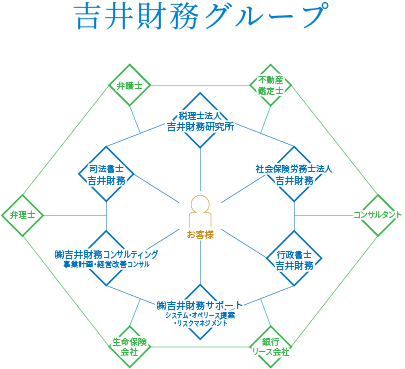

グループ内連携できる

税理士以外にも行政書士・司法書士が同じオフィスに集まっているため、一度のご相談だけで全士業にワンストップで対応することができます。

岡山県内でグループ内連携できるのは吉井財務研究所だけです。

親しい士業との連携ではなくグループ内連携はサービスの質とスピードが違います。

たとえば、申告から登記までを急いでいる時は、他社に急いでほしいと言っても相手にも都合があるので強制できませんが、グループ内であれば強制的に急がせることができます。

「この事案は少し急ぐんだけど、、、」など外部の提携士業には言いにくくても、グループ内ならではスピード対応も抜群の連携が取れます。

同じオフィスにいればスケジュールだけではなくちょっとした確認もすぐに可能です。

名義変更などの手続きまで一気通貫で仕上げられます。

宅地建物取引主任者もおりますので、不動産の登記変更や不動産売却などもまとめてご相談して頂けます。

地元に密着した親切、

丁寧な説明と回答

親身、優しい、相談しやすい、末永いお付き合い

地元密着

東京などの大手の税理士法人が相続だけやるとフォローがなかなかしにくいのが現実です。

また、支店があっても担当者が転勤でいなくなります。

吉井財務研究所では、相続税担当者は固定しているのでずっと岡山にいますし、末永くお付き合いができます。

二次相続や先代の過去の相続資料も原則としてずっと保管してますので、アフターフォローの質が違います。

お客様に寄り添う親切な対応

お客様にとって相続は一生のうちに何度も経験することではありません。

ですからお客様は常に不安ですし、わからないことだらけです。

その不安な気持ちにしっかりと寄り添い、スムーズな相続申税告へリードしていくことが吉井財務研究所の役目だと思っています。

難しい税法は分かり易く丁寧に、何度でもご説明します。

最終的に吉井財務研究所に依頼して良かった、知り合いに相続が発生したら紹介しますねと言っていただけるように誠心誠意業務を行っています。

多くの方が税理士に対して「敷居が高い」「お堅い」「融通が利かない」といったイメージをお持ちかと思います。

確かにいまだにお堅い “先生業” であり、事務的で親身になってくれない個人事務所も少なくありません。

しかしながら、吉井財務研究所は『税理士はサービス業』という姿勢でお客様と接してきました。

「いつでもお客様のことを考える」ということを意識して、地元で50年以上続いた事務所ならでは質の高いサービスをご提供します。